基于船厂码头堆放的一座座交不出去的钻井平台和一艘艘被弃单的海工支持船,国内投资人士大有谈海工色变的感觉(借朋友圈里的两张图)。

海工真的就废掉了吗?答案显然不是这个样子,海工不仅仅是钻井平台和海工支持船……且听小编仔细解析。

一、海洋工程及船舶产业链

为了聚焦,小编在此只谈与海洋油气相关的作业于水面及以上的海工装备及船舶,不涉及用于水产养殖、矿产开发等的相关装备,不涉及水下生产系统、管缆等相关装备。

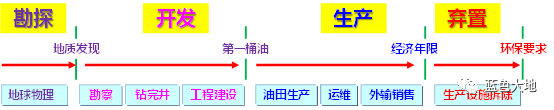

海洋油气田开发通常可以分为勘探、开发、生产、弃置四个作业阶段,如下图所示:

二、海洋工程及船舶装备概况

针对每个阶段有具体的施工作业需求,都需要特定的船舶与海工装备,如下图所示:

勘探装备:主要包括物探船,用于二维、三维地震采集。

勘察装备:主要包括勘察船,用于物探调查、地质调查、环境调查、工程勘察。

钻修井装备:主要包括钻井船/平台、修井平台等,用于钻井、完井、修井作业。

施工装备:主要包括起重船/平台、铺管船/平台、铺缆船、运输船、抛石船等,用于海工结构及装备的运输、吊装、铺管、铺缆及安装作业。

生产装备:主要包括导管架平台、自升式生产平台、浮式生产平台等,用于海洋油气生产、处理和/或储存外输作业。

作业支持装备:主要包括Tender,生活支持平台、多功能支持船,潜水支持平台、ROV支持船等,用于辅助钻完井装备和生产装备完成相关施工作业。

液货运输装备:主要包括穿梭油轮和LNG运输船,用于原油及LNG运输。

海工支持船:主要包括三用工作船、平台支持船、救援船等、其他相关船舶等,用于生产支持及作业支持。

三、海洋工程及船舶装备详解

1、物探船

物探船位于油气产业链的最前端,油价暴跌,油公司的第一个做法就是消减勘探开发支出,物探船首当其冲,即刻便会成为弃儿。由于没有缓冲,投资物探船的风险应该是最大的,特别是油价瞬息万变的档口,下单时需求如洛阳纸贵,交船时市场已经门可罗雀。

目前全球共有物探船220艘左右,其中2D物探船40艘左右,3D物探船180艘左右,无在建订单。物探船平均船龄21年,年龄超过25年的物探船约占40%,物探船队按服役时间分布呈哑铃状。物探船利用率在60%左右,油价暴跌以来已经有30余艘老旧物探船被拆解,未来仍将有大量物探船被拆解。短期内,难以改变供大于求的局面,中长期,待老旧船舶拆解,仍会有新船建造需求。

2、勘察船

勘察船与工程建设息息相关。每个油气田项目的上马都需要相应的工作量,大型海上项目如跨海大桥,海底隧道,电缆铺设等,也需要勘察船参与相关工作。该类船本身技术含量不高,投资小,建造门槛低,但是携带的相关设备技术含量高。

目前全球共有勘察船250艘左右,尚有在建订单7艘。勘察船平均船龄30年,年龄超过25年的勘察船约占60%,整体船队情况待更新。油价暴跌以来老旧勘察船拆解速度很慢。短期内,难以改变供大于求的局面,中长期,看老旧船舶拆解情况,仍会有新船建造需求。

3、钻井装备

钻井装备位于油气产业链的前端,受油公司消减开发支出影响大。工作量分布在勘探井、开发井和生产井三个阶段,其中开发井为主要工作量集中区。分散的工作量一定程度上分散了部分风险,由于钻井装备单船投资较大,船队体量较大,成为诸多船厂逐鹿的中原,饿殍满地,死尸遍野在所难免。

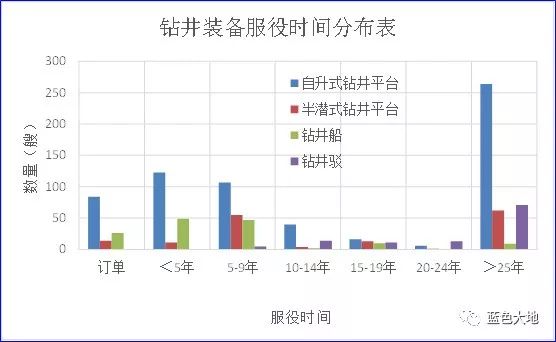

目前全球共有钻井装备930座/艘左右,其中自升式平台556座,订单84座;半潜式钻井平台146座,订单14座;钻井船117艘,订单26艘;钻井驳114艘。钻井装备平均船龄21年,年龄超过25年的钻井装备约占40%,船队按服役时间分布呈哑铃状。钻井装备利用率在60%左右,油价暴跌以来已经有160余艘老旧钻井装备被拆解,但是由于自升式钻井平台拆解成本太高,拆解进程较慢,一定程度上阻碍了新旧更替,年龄超过25年平台占比50%左右;半潜式钻井平台拆除80余座,还有50余座将被陆续拆解;钻井船船队整体比较年轻,平均船龄9年。短期内,未交付订单太多,难以改变供大于求的局面,中长期,待老旧半潜进一步拆解,半潜式钻井平台或许会有一定需求机会。

4、施工船

施工船位于油气产业链的中端,油价暴跌,对其影响相对要滞后一些,毕竟已经FID的项目还是要施工的。由于有所缓冲,油价反弹后,需求的打开也需要一定时间。

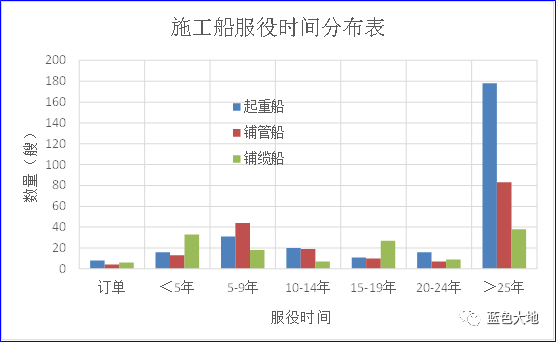

施工船种类比较多,在此只取比较常见的起重船、铺管船和铺缆船分析。目前全球共有施工船580艘左右,其中起重船270艘左右,在建订单8艘;铺管船170艘左右,在建订单4艘;铺缆船130艘左右,在建订单6艘。施工船平均船龄27年,年龄超过25年的施工船约占50%,老旧船舶较多,后续可能有一定的更替需求。短期内,难以改变供大于求的局面,中长期,老旧船舶拆解后,会释放一定的新船建造需求,另外施工船舶种类繁多,细分市场也将会有不错的机会。高性能、高效率、低排放(双燃料)、更有正对性的新型施工船舶应该是未来的发展方向。

5、运输船

运输船位于油气产业链的中端,油价暴跌,对其影响相对要滞后,另外运输船不仅仅用于运输海工结构,也可用于重大设备及机械的运输。由于该类船舶无特殊技术要求,建造门槛相对比较低,运力已经过剩。

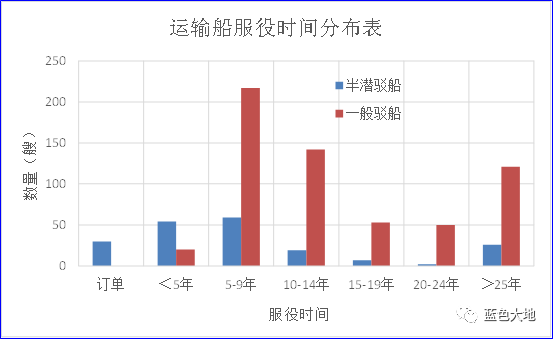

目前全球共有运输船770艘左右,其中半潜驳船170艘左右,在建订单30艘;下水驳船600艘左右,无在建订单。运输船平均船龄14年,年龄超过25年的施工船约占20%,船队相对年轻,尤其是半潜驳平均船龄只有11年,新旧更替需求不大。短期内,难以改变供大于求的局面,中长期,除非全球贸易大发展,难以看到新船建造需求。

6、可移动生产装备

可移动生产装备位于油气产业链的中端,受油公司消减开发支出影响大,但是影响滞后。可移动生产装备多为定制产品,单体投资大,利润率高,深受船厂喜爱,并且是油价下跌以来唯一坚挺的区域。由于装备流动性差,投资额度大不太被国内接受,但是基于其收益稳定,抗风险能力强的特点,应该会成为投资者的选项。

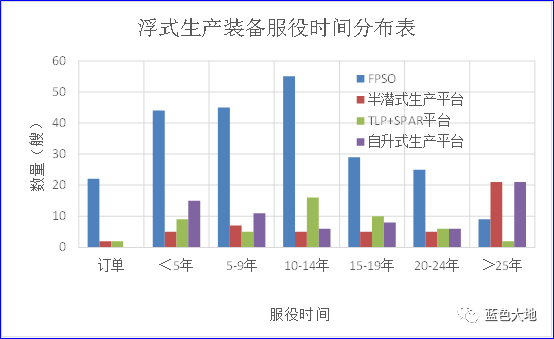

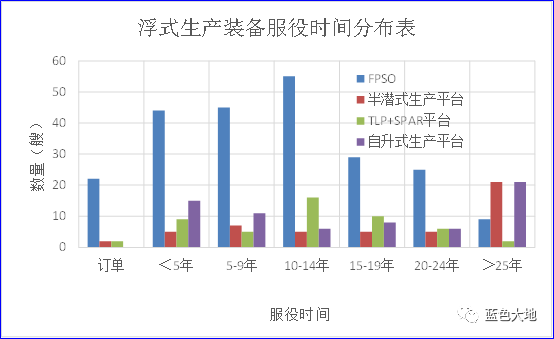

目前全球共有可移动生产装备360座左右,其中FPSO 200座左右,在建订单22艘;半潜式生产平台40余座,在建订单3座;TLP平台28座,在建订单1座;SPAR平台21座,在建订单1座;自升式平台近70座。生产装备平均船龄17年,平台相对年轻,由于多为定制装备,基本不存在新旧更替的需求,只有部分租赁公司运维的FPSO存在一定的供过于求的情况。可移动生产装备多为特定油田定制装备,在深水油气田开发中将会发挥着不可替代的作用,无论从短期还是长期看,投资潜力较大(特别是FPSO),只是僧多肉少,竞争极为激烈,若可以提供全生命周期的一体化解决方案应该还是有一定的机会。

7、固定式生产装备

固定式生产装备位于油气产业链的中端,受油公司消减开发支出影响大,但是影响滞后。同可移动生产装备,多为定制产品,单体投资大,利润率高,深受船厂喜爱,但是一般有一定的地域性限制。

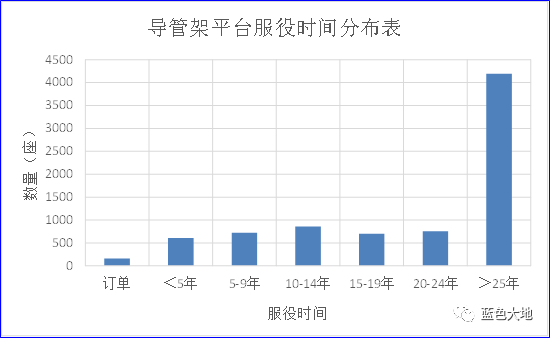

目前全球共有导管架平台7800座左右,在建订单600座左右,平均年龄25年,服役时间超过25年的平台占比50%以上。随着浅水油气田的深度开发,新发现油气田已经越来越少,新建平台的市场一直在萎缩,但瘦死骆驼比马大,体量还是让人眼馋,若能充分参与到国际市场项目,国内的过剩产能应该还是可以消纳的。由此也可以看出另一个已经浮现的朝阳市场,导管架平台拆除市场,国际巨头已经在布局相关装备,国内如何从中分得一杯羹?值得期待。

8、作业支持装备

作业支持装备位于油气产业链的下端,受油公司消减开发支出影响大,但是影响滞后。类似于钻井装备,多为标准型号产品,便于批量化生产制造,在产能过剩的时候投机订单过多,导致该部分产品难逃在码头晒太阳的厄运。

目前全球共有作业支持装备820座/艘左右,其中钻井支持装备(Tender)32座,在建订单8座;生活支持平台/驳船300座左右,在建订单23座;多功能工作船330座左右,在建订单40座;潜水支持船150艘左右,在建订单15艘座。装备平均船龄14年,近几年投机装备较多,虽然有一定的新旧更替的需求,但是难以扭转供过于求的局面。短期内,难以改变供大于求的局面,中长期,常规船型机会有限。

9、海工支持船

海工支持船位于油气产业链的中下端,分勘探、开发、生产不同阶段,开发和生产阶段需求较大,受油公司消减开发支出影响大。类似于钻井装备,多为标准型号产品,便于批量化生产制造,由于建造门槛低,投资小,在产能过剩的时候投机订单过多,导致海工支持船严重过剩。

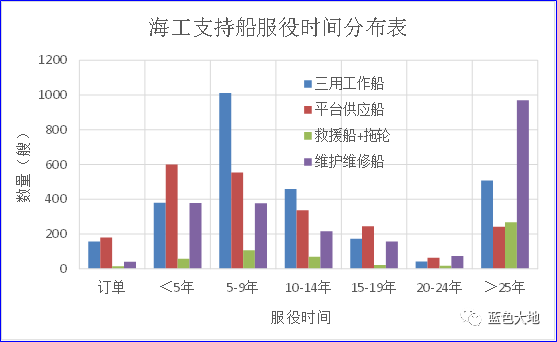

目前全球共有作业支持船7300艘左右,其中三用工作船2500艘,在建订单160艘;平台供应船2000艘左右,在建订单180艘;救援船300艘,远洋拖轮200艘;维护维修船船1000艘左右。作业支持船整体利用率在60%左右,平均船龄17年,船队整体比较年轻,虽然有一定的老旧船舶替代需求,但是基于严重过剩的市场,微不足道。短期内,难以改变供大于求的局面,中长期,改观有限。

10、液货运输船

液货运输船位于油气产业链的末端,受油价影响相对较小。液货运输船分为标准船和特定船,标准船不仅仅用于油气田产出液货的运输,将受到全球油气贸易的影响;定制船主要是带动力定位功能的特定运输船,主要为欧美垄断。该部分船单体投资适中,流动性好,且利用率高,是不错的投资产品。由于装备整体体量小,投需要与油公司建立稳固的长期合作关系。

目前全球共有穿梭油轮不到100艘,在建订单8艘。穿梭油轮平均船龄10年,船队年轻,但是基于人们对作业安全性的重视,未来可能会有较大的成长空间。特别是巴西海域深水油气田开发,可能会催生一定的需求。

另外随着FLNG的投入,越来越多的LNG运输船将在海上油气田LNG运输中发挥着越来越重要的作用。

主要船型这么多,但是细分船型还有很多,如抛石船、FLNG、FSO、FSRU等等,海洋工程装备和船舶是一个很大的产业。主流的船型如钻井装备、作业支持船和海工支持船等总会被标准化批量化制造,结果会迅速供过于求,至今已经到了近乎投无可投的境地,越是细分的船型竞争力越小,拥有更高的利用率,具有更高投资价值。

四、海洋工程及船舶装备出路

受全球过剩制造产能冲击,常规成熟船型基本上都处于供过于求的状态。产能过剩是傻瓜制造的杀手,当大家都能造的时候,标准化的产品只能变成白菜价。理智的企业应该去寻求小众化的高附加值产品,而聪明的企业应该去产业升级创造新需求。随着科技的发展,人们对操作、环保、安全将会有更高的需求,深挖客户需求,从客户角度开发新产品,提供更优质的产品和服务,才能使企业立于不败之地。苹果会不停的开发新款手机卖给顾客,让顾客扔掉一部完好的老手机,而不是停止产品开发,想尽办法开拓更大的市场。

海洋工程装备行业是很传统的行业,技术更新换代极慢,三四十年前的东西现在还可以用,这放在其他行业是不可想象的。我们的产能强了,开始向服务升级,我们的服务质量上来了,需要进一步向研发升级,产能和服务为两翼,船型研发为发动机,只有发动机强悍,才能让飞机翱翔蓝天。中国企业加油!!

仅以此分享给从事海工及船舶装备制造的仁人志士,期待我国高端装备制造稳步向前。

责任编辑:王元

免责声明:本网站所转载的文字、图片与视频资料版权归原创作者所有,如果涉及侵权,请第一时间联系本网删除。

官方微信

《中国腐蚀与防护网电子期刊》征订启事

- 投稿联系:编辑部

- 电话:010-62316606-806

- 邮箱:fsfhzy666@163.com

- 中国腐蚀与防护网官方QQ群:140808414